亡くなった人の預金をおろすには?

亡くなった人の預金 どうやっておろす?

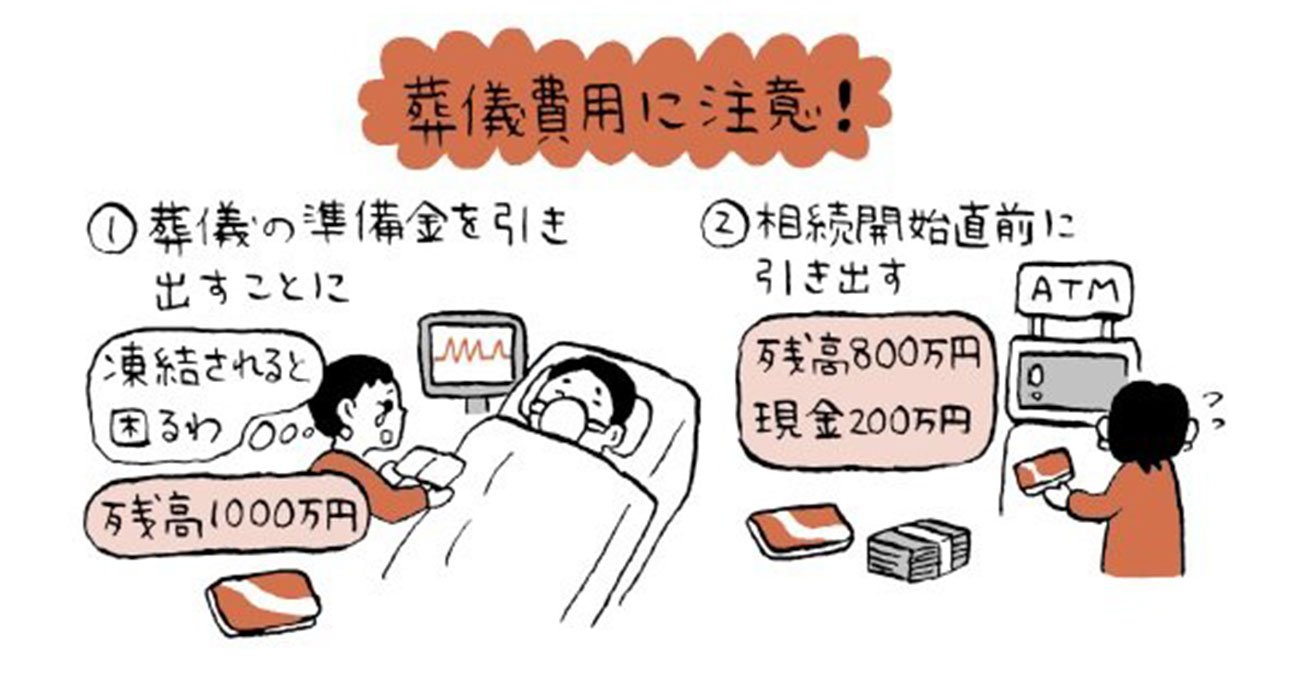

一旦、死亡により口座凍結されると、遺言書がなければ相続人全員で協力して預金の解約手続きを行うしかありません。 預金の解約手続きは、銀行の窓口で指示された書類を提出する必要があります。 預金の名義変更手続きに必要な書類は、遺言書の有無や遺言執行者の有無によっても異なります。

キャッシュ

亡くなった人の預金はおろせますか?

もしも故人名義の預貯金口座があり、そこにある程度の預貯金があれば、それを引き出して費用に充てたいところですが、亡くなった時点で預貯金は遺産となります。 ご相談のような事情があったとしても原則、遺産分割の協議・手続きが終了するまでは金融機関から引き出せない。

キャッシュ

死亡後の引き出し限度額はいくらですか?

この場合は、一つの口座に対し、以下の式で表される額を引き出すことが可能です。 引き出せる額には上限が設けられていて、1つの金融機関ごとに150万円までとなっています。 法定相続分とは、民法で定められた相続財産の取り分の割合の事です。 例えば、相続人が長男と次男の2人だけだった場合、長男の法定相続分は1/2になります。

キャッシュ

亡くなった人の預金はどうなるの?

口座の名義人が死亡した場合、まず銀行に連絡して所定の手続きを開始します。 ただし、連絡と同時に銀行口座は凍結されるため、相続手続きが完了するまで預金の引き出しはできません。 口座凍結には財産保護の目的があり、死亡時の残高が相続財産になるため、相続人が確定するまで勝手な引き出しが行われないように措置しています。

現金の相続税はいくらからかかる?

5,000万円の「現金」を相続する場合の相続税は? 5,000万円の現金を1人が相続する場合、3,600万円の基礎控除額が受けられるので、法定相続分に応ずる取得金額は1,400万円、かかる税率は15%、控除額が50万円、相続税は160万円となります。

亡くなった人の預金を相続するにはどうすればいいですか?

被相続人の預金は、相続人の共有財産となります。 遺言書があって、預金を誰が相続するか指示されていたら、相続する人が金融機関で手続きをすることによって、預金を引き出すことができます。 遺言書がなければ、相続人全員による話し合い(遺産分割協議)で誰が預金を相続するかを決め、相続する人が金融機関で手続きします。

通帳 誰でも下ろせる?

以前は通帳と印鑑があれば誰でも窓口で預金を引き出せましたが、現在は本人確認がとても厳格になっているので、家族であっても引き出せません。 本人以外が引き出すには、委任状などの本人の意思確認が必要となります。

亡くなった人の医療費 誰が払う?

本来、病院代は被相続人に支払い義務がありますが亡くなった後は、被相続人の相続債務となり相続人へ相続されることになります。 よって、相続人が病院代等の医療費を支払う義務を負うことになります。

医療費控除 亡くなった人 いつまで?

死亡した時までに死亡者が支払った医療費(年間の医療費が10万円または死亡者所得の5%以上かかった場合)は、医療費控除を受けることができます。 請求の期限は、確定申告を行った年の翌年1月1日から5年以内です。

銀行口座 使用しないとどうなる?

休眠預金になると、どうなるの? 10年間、取引などがなく休眠預金となったお金は、金融機関から預金保険機構に移管されます。 その後、民間団体を通じて、子ども若者支援、生活困難者支援、地域活性化等支援の3分野において、NPO法人などの民間団体が行う公益活動に活用されます。

預貯金5000万円の相続税はいくらですか?

相続財産が5,000万円の場合、子1人が相続すると160万円の相続税がかかります。

現金100万円の相続税はいくら?

相続財産の対象になるもの・ならないもの

相続財産が100万円だけであれば、相続税はかからないことがわかりました。

現金3000万円の相続税はいくらですか?

そこで遺産が3,000万円ある場合、どれくらいの相続税が発生するのか気になるのではないでしょうか。 結論からいうと、遺産が3,000万円の場合、相続税は1円も発生しません。 また、相続税の税額が発生しないだけでなく、相続税の申告も不要となります。 相続税の計算を行う際に重要な金額として、基礎控除があります。

銀行窓口でお金を下ろすのに必要なものは?

どんな書類が必要か 原則として本人の通帳、届出印、代理人の本人確認ができる書類、親族であることが確認できる書類、委任状などが求められ、本人が死亡時の場合には死亡診断書も求められます。 しかし、災害時などやむ得ない事情の場合は行員の判断によりますし、委任状があっても、本人に確認の電話などが行く場合もあります。

窓口でお金を下ろすのに必要なものは?

回答●キャッシュカード●銀行届出印●ご本人さま確認書類○運転免許証(運転経歴証明書) ○パスポート(※) ○個人番号(マイナンバー)カード ○在留カード等 ※2020年2月4日以降に申請されたパスポートには所持人記入欄が存在しないため、現住所が記載されている本人確認書類等を併せてご提示ください。

亡くなったら生命保険に連絡はいつ?

死亡保険金は、親の死亡後すみやかに生命保険会社に連絡し、手続きをします。 死亡保険金は死亡後3年以内に請求しないと受ける権利がなくなってしまうため早めに請求しましょう。

亡くなった人の医療費控除 いつまで?

死亡した時までに死亡者が支払った医療費(年間の医療費が10万円または死亡者所得の5%以上かかった場合)は、医療費控除を受けることができます。 請求の期限は、確定申告を行った年の翌年1月1日から5年以内です。

死んだ人の確定申告しないとどうなる?

準確定申告は、相続の開始を知った日の翌日から4か月以内に行わなければならず、期限を過ぎると延滞税、加算税等の罰金を支払うことになります。

どうして銀行は死亡がわかるのか?

金融機関が名義人の死亡を知るのは、ほとんどの場合、遺族からの連絡によってです。 遺族からの連絡がなかったとしても、新聞のお悔やみ欄や銀行の営業員が葬儀の案内を見かけた場合、自主的に名義人の口座を凍結することもあります。

銀行口座の時効消滅は?

2009年1月1日から、10年以上取引がない普通預金・貯金・定期預金・定期積立の口座は休眠口座に、その預金は休眠預金になります。 これまで休眠口座は金融機関のものとなっていましたが、今後は10年を消滅時効として、休眠口座にある預金は国のお金となります。

死亡保険金に相続税はかかりますか?

保険料負担者である被保険者(夫)が死亡した場合、その死亡保険金は相続税の課税対象となります。 受け取った死亡保険金5,000万円は、「みなし相続財産」として、遺産の総額に含められます。 ただし、この契約形態の場合は、「死亡保険金の非課税」という税制上の特典があります。

現金 の贈与は いくら まで 無税?

贈与される側一人当たり1年間で110万円までは、贈与税は課税されないのです。 例えば、120万円贈与した場合は、「120万円−110万円=10万円」なので、10万円にだけ課税されます。 逆に、100万円贈与した場合は、贈与税は発生しません。

現金預貯金の相続税はいくらですか?

相続税の税率

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

相続税 いくらまで無税 2023?

遺産の総額が3,600万円以下なら無税

法定相続人が1人のときの基礎控除は3,600万円で、以降、法定相続人が1人増えるごとに600万円ずつ加算します。 したがって、遺産総額が3,600万円以下であれば無税です。

タンス預金はいくらまで?

ペイオフなどの預金保険制度により1,000万円を超える額を預けている銀行が破綻した場合、1,000万円を超えた分は保険の対象外となってしまう可能性があります。 そのため、1,000万円を超えた分をタンス預金としておくことで、損失を防ぐことができます。